Cách hạch toán tài khoản phải thu nội (TK136) được hướng dẫn tại điều 20 của Thông tư 200/2014/TT-BTC như sau

1. Tải khoản sử dụng: Tài khoản 136

Tài khoản 136 - Phải thu nội bộ, có 4 tài khoản cấp 2 gồm:

- Tài khoản 1361 - Vốn kinh doanh ở đơn vị trực thuộc: Tài khoản này chỉ mở ở doanh nghiệp cấp trên để phản ánh số vốn kinh doanh hiện có ở các đơn vị cấp dưới không có tư cách pháp nhân hạch toán phụ thuộc do doanh nghiệp cấp trên giao.

Tài khoản này không phản ánh số vốn công ty mẹ đầu tư vào các công ty con hoặc số vốn doanh nghiệp đầu tư các đơn vị trực thuộc có tư cách pháp nhân hạch toán độc lập. Vốn đầu tư vào các đơn vị trên trong trường hợp này phản ánh trên tài khoản 221 “Đầu tư vào công ty con”.

- Tài khoản 1362 - Phải thu nội bộ về chênh lệch tỷ giá: Tài khoản này chỉ mở ở các doanh nghiệp là Chủ đầu tư có thành lập BQLDA, dùng để phản ánh khoản chênh lệch tỷ giá phát sinh ở các BQLDA chuyển lên.

- Tài khoản 1363 - Phải thu nội bộ về chi phí đi vay đủ điều kiện được vốn hoá: Tài khoản này chỉ mở ở các doanh nghiệp là Chủ đầu tư có thành lập BQLDA, dùng để phản ánh khoản chi phí đi vay được vốn hóa phát sinh tại BQLDA.

- Tài khoản 1368 - Phải thu nội bộ khác: Phản ánh tất cả các khoản phải thu khác giữa các đơn vị nội bộ.

2. Nguyên tắc hạch toán tài khoản 136

- Tài khoản này dùng để phản ánh các khoản nợ phải thu và tình hình thanh toán các khoản nợ phải thu của doanh nghiệp với đơn vị cấp dưới hoặc giữa các đơn vị cấp dưới trực thuộc doanh nghiệp độc lập. Các đơn vị cấp dưới trực thuộc trong trường hợp này là các đơn vị không có tư cách pháp nhân, hạch toán phụ thuộc nhưng có tổ chức công tác kế toán, như các chi nhánh, xí nghiệp, Ban quản lý dự án... hạch toán phụ thuộc doanh nghiệp.

- Tài khoản 136 phải hạch toán chi tiết theo từng đơn vị cấp dưới có quan hệ thanh toán và theo dõi riêng từng khoản phải thu nội bộ. Doanh nghiệp cần có biện pháp đôn đốc giải quyết dứt điểm các khoản nợ phải thu nội bộ trong kỳ kế toán.

- Nội dung các khoản phải thu nội bộ phản ánh vào tài khoản 136 bao gồm:

* Ở doanh nghiệp cấp trên :

+ Vốn, quỹ hoặc kinh phí đã giao, đã cấp cho cấp dưới;

+ Các khoản cấp dưới phải nộp lên cấp trên theo quy định;

+ Các khoản nhờ cấp dưới thu hộ;

+ Các khoản đã chi, đã trả hộ cấp dưới;

+ Các khoản đã giao cho đơn vị trực thuộc để thực hiện khối lượng giao khoán nội bộ và nhận lại giá trị giao khoán nội bộ;

+ Các khoản phải thu vãng lai khác.

* Ở đơn vị cấp dưới không có tư cách pháp nhân hạch toán phụ thuộc:

+ Các khoản được doanh nghiệp cấp trên cấp nhưng chưa nhận được;

+ Giá trị sản phẩm, hàng hóa dịch vụ chuyển cho đơn vị cấp trên hoặc các đơn vị nội bộ khác để bán; Doanh thu bán hàng hóa, cung cấp dịch vụ cho các đơn vị nội bộ;

+ Các khoản nhờ doanh nghiệp cấp trên hoặc đơn vị nội bộ khác thu hộ;

+ Các khoản đã chi, đã trả hộ doanh nghiệp cấp trên và đơn vị nội bộ khác;

+ Các khoản phải thu nội bộ vãng lai khác.

- Quan hệ thanh toán giữa doanh nghiệp với các công ty thành viên, xí nghiệp... là đơn vị có tư cách pháp nhân, hạch toán độc lập không phản ánh trong tài khoản này mà phản ánh như đối với các công ty con.

- Cuối kỳ kế toán, phải kiểm tra, đối chiếu và xác nhận số phát sinh, số dư tài khoản 136 "Phải thu nội bộ", tài khoản 336 "Phải trả nội bộ" với các đơn vị cấp dưới có quan hệ theo từng nội dung thanh toán. Tiến hành thanh toán bù trừ theo từng khoản của từng đơn vị cấp dưới có quan hệ, đồng thời hạch toán bù trừ trên 2 tài khoản 136 “Phải thu nội bộ" và tài khoản 336 "Phải trả nội bộ" (theo chi tiết từng đối tượng). Khi đối chiếu, nếu có chênh lệch, phải tìm nguyên nhân và điều chỉnh kịp thời.

3. Cách hạch toán tài khoản 136

|

Kết cấu TK 136 |

|

Bên Nợ |

Bên Có |

|

- Số vốn kinh doanh đã giao cho đơn vị cấp dưới;

- Kinh phí chủ đầu tư giao cho BQLDA; Các khoản khác được ghi tăng số phải thu của chủ đầu tư đối với BQLDA;

- Các khoản đã chi hộ, trả hộ doanh nghiệp cấp trên hoặc các đơn vị nội bộ;

- Số tiền doanh nghiệp cấp trên phải thu về, các khoản đơn vị cấp dưới phải nộp;

- Số tiền đơn vị cấp dưới phải thu về, các khoản cấp trên phải giao xuống;

- Số tiền phải thu về sản phẩm, hàng hoá, dịch vụ giữa các đơn vị nội bộ với nhau.

- Các khoản phải thu nội bộ khác.

|

- Thu hồi vốn, quỹ ở đơn vị cấp dưới;

- Quyết toán với đơn vị cấp dưới về kinh phí sự nghiệp đã cấp, đã sử dụng;

- Giá trị TSCĐ hoàn thành chuyển lên từ BQLDA; Các khoản khác được ghi giảm số phải thu của chủ đầu tư đối với BQLDA;

- Số tiền đã thu về các khoản phải thu trong nội bộ;

- Bù trừ phải thu với phải trả trong nội bộ của cùng một đối tượng.

|

|

Số dư bên Nợ: Số nợ còn phải thu ở các đơn vị nội bộ. |

Cách hạch toán chi tiết cho từng trường hợp cụ thể

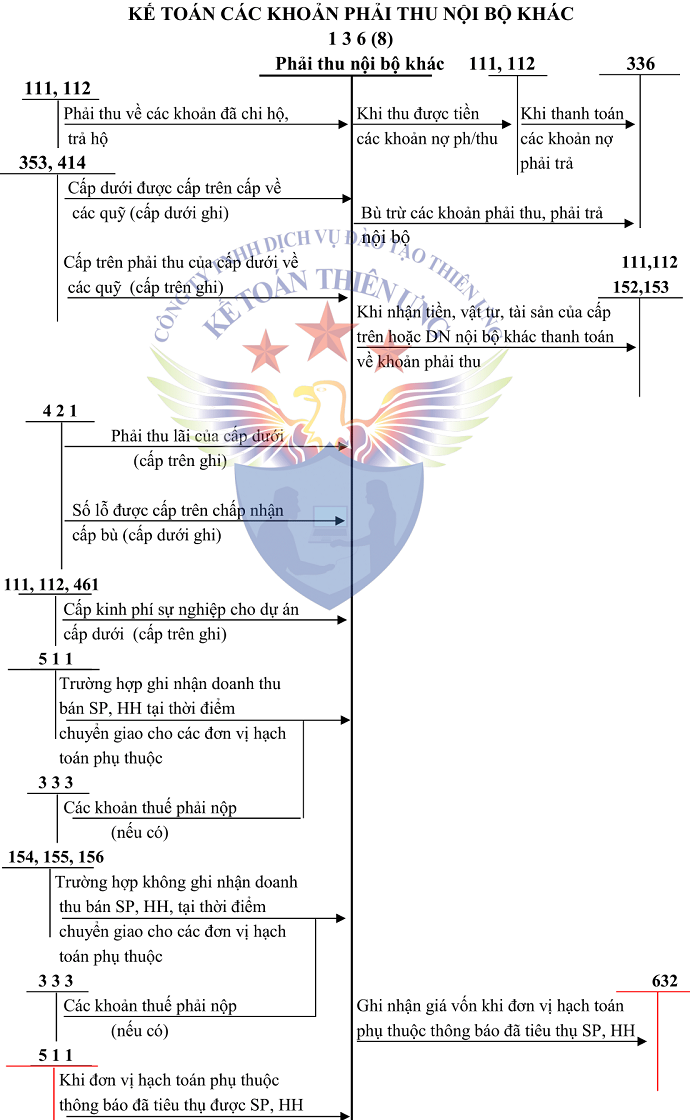

3.1. Tại đơn vị cấp dưới không có tư cách pháp nhân hạch toán phụ thuộc

* Khi chi hộ, trả hộ doanh nghiệp cấp trên và các đơn vị nội bộ khác:

Nợ TK 136 - Phải thu nội bộ (1368)

Có các TK 111, 112.

* Căn cứ vào thông báo của doanh nghiệp cấp trên về số quỹ khen thưởng, phúc lợi được cấp, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có 353 - Quỹ khen thưởng phúc lợi.

* Khi bán sản phẩm, hàng hóa, cung cấp dịch vụ cho các đơn vị trong nội bộ doanh nghiệp, tùy thuộc vào đặc điểm hoạt động và phân cấp của từng đơn vị:

- Trường hợp đơn vị hạch toán phụ thuộc được phân cấp ghi nhận doanh thu, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (chi tiết giao dịch bán hàng nội bộ)

Có TK 333 - Thuế và các khoản phải nộp Nhà nước.

Đồng thời ghi nhận giá vốn, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có các TK 154, 155, 156.

- Trường hợp đơn vị hạch toán phụ thuộc không được phân cấp ghi nhận doanh thu, giá trị sản phẩm, hàng hóa, dịch vụ cung cấp nội bộ được phản ánh là khoản phải thu nội bộ, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có các TK 154, 155, 156

Có TK 333 - Thuế và các khoản phải nộp Nhà nước.

* Khi nhận được tiền hoặc vật tư, tài sản của cấp trên hoặc doanh nghiệp nội bộ khác thanh toán về các khoản phải thu, ghi:

Nợ các TK 111, 112, 152, 153,...

Có TK 136 - Phải thu nội bộ (1368).

* Bù trừ các khoản phải thu nội bộ với các khoản phải trả nội bộ của cùng một đối tượng, ghi:

Nợ TK 336 - Phải trả nội bộ (3368)

Có TK 136 - Phải thu nội bộ (1368).

3.2. Hạch toán ở doanh nghiệp cấp trên

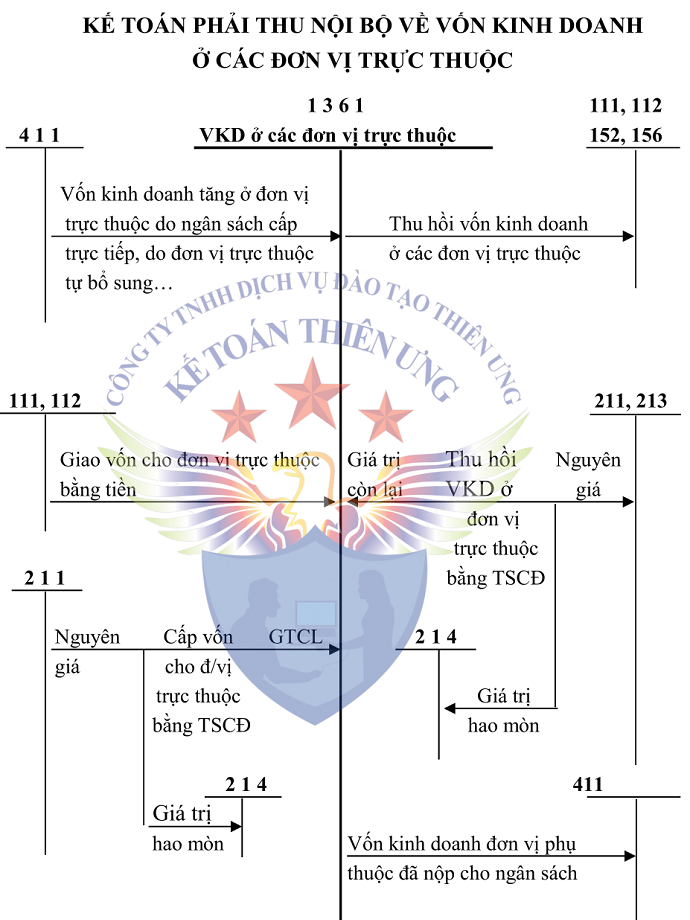

* Khi doanh nghiệp cấp trên giao vốn kinh doanh cho đơn vị cấp dưới không có tư cách pháp nhân hạch toán phụ thuộc:

- Trường hợp giao vốn bằng tiền, ghi:

Nợ TK 1361 - Vốn kinh doanh ở các đơn vị trực thuộc

Có các TK 111, 112.

- Trường hợp giao vốn bằng TSCĐ, ghi:

Nợ TK 136 - Phải thu nội bộ (giá trị còn lại của TSCĐ) (1361)

Nợ TK 214 - Hao mòn tài sản cố định (giá trị hao mòn của TSCĐ)

Có TK 211 - TSCĐ hữu hình (nguyên giá).

* Trường hợp các đơn vị cấp dưới không có tư cách pháp nhân hạch toán phụ thuộc nhận vốn kinh doanh trực tiếp từ Ngân sách Nhà nước theo sự uỷ quyền của doanh nghiệp cấp trên, khi đơn vị cấp dưới thực nhận vốn, doanh nghiệp cấp trên ghi:

Nợ TK 136 - Phải thu nội bộ (1361)

Có TK 411 - Vốn đầu tư của chủ sở hữu.

* Khi doanh nghiệp cấp trên cấp kinh phí sự nghiệp, dự án cho đơn vị cấp dưới, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có các TK 111, 112, 461,...

* Trường hợp đơn vị không có tư cách pháp nhân hạch toán phụ thuộc phải hoàn lại vốn kinh doanh cho doanh nghiệp cấp trên, khi nhận được tiền do đơn vị hạch toán phụ thuộc nộp lên, ghi:

Nợ các TK 111, 112,....

Có TK 136 - Phải thu nội bộ (1361).

* Căn cứ vào báo cáo của đơn vị hạch toán phụ thuộc về số vốn kinh doanh đơn vị hạch toán phụ thuộc đã nộp Ngân sách Nhà nước theo sự uỷ quyền của cấp trên, ghi:

Nợ TK 411 - Vốn đầu tư của chủ sở hữu

Có TK 136 - Phải thu nội bộ (1361).

* Khi bán sản phẩm, hàng hóa, cung cấp dịch vụ cho các đơn vị trong nội bộ doanh nghiệp, tùy thuộc vào đặc điểm hoạt động và phân cấp của từng đơn vị, doanh nghiệp có thể ghi nhận doanh thu tại thời điểm chuyển giao hàng hóa dịch vụ cho các đơn vị hạch toán phụ thuộc hoặc tại thời điểm khi đơn vị hạch toán phụ thuộc bán hàng hóa, cung cấp dịch vụ ra bên ngoài:

- Trường hợp doanh nghiệp ghi nhận doanh thu tại thời điểm chuyển giao hàng hóa, dịch vụ cho đơn vị hạch toán phụ thuộc, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (chi tiết giao dịch bán hàng nội bộ)

Có TK 333 - Thuế và các khoản phải nộp Nhà nước.

- Trường hợp doanh nghiệp không ghi nhận doanh thu tại thời điểm chuyển giao hàng hóa, dịch vụ cho đơn vị hạch toán phụ thuộc:

+ Khi chuyển giao hàng hóa, dịch vụ, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có các TK 154, 155, 156

Có TK 333 - Thuế và các khoản phải nộp Nhà nước (nếu có).

+ Khi đơn vị hạch toán phụ thuộc thông báo đã tiêu thụ được sản phẩm, hàng hóa, dịch vụ cho bên thứ ba bên ngoài doanh nghiệp, kế toán ghi doanh thu, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có TK 511 - Doanh thu bán hàng, cung cấp dịch vụ.

Đồng thời ghi nhận giá vốn, ghi:

Nợ TK 632 - Giá vốn hàng bán

Có TK 136 - Phải thu nội bộ (1368).

* Khoản phải thu về lãi của hoạt động sản xuất, kinh doanh, hoạt động khác ở các đơn vị cấp dưới, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có TK 421 - Lợi nhuận chưa phân phối.

* Khi chi hộ, trả hộ các đơn vị cấp dưới không có tư cách pháp nhân hạch toán phụ thuộc, ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có các TK 111, 112,....

* Khi nhận được tiền do đơn vị cấp dưới nộp lên về tiền lãi kinh doanh, thanh toán các khoản đã chi hộ, trả hộ đơn vị cấp dưới, ghi:

Nợ các TK 111, 112,...

Có TK 136 - Phải thu nội bộ (1368).

* Bù trừ các khoản phải thu nội bộ với các khoản phải trả nội bộ của cùng một đối tượng, ghi:

Nợ TK 336 - Phải trả nội bộ (3368)

Có TK 136 - Phải thu nội bộ (1368).

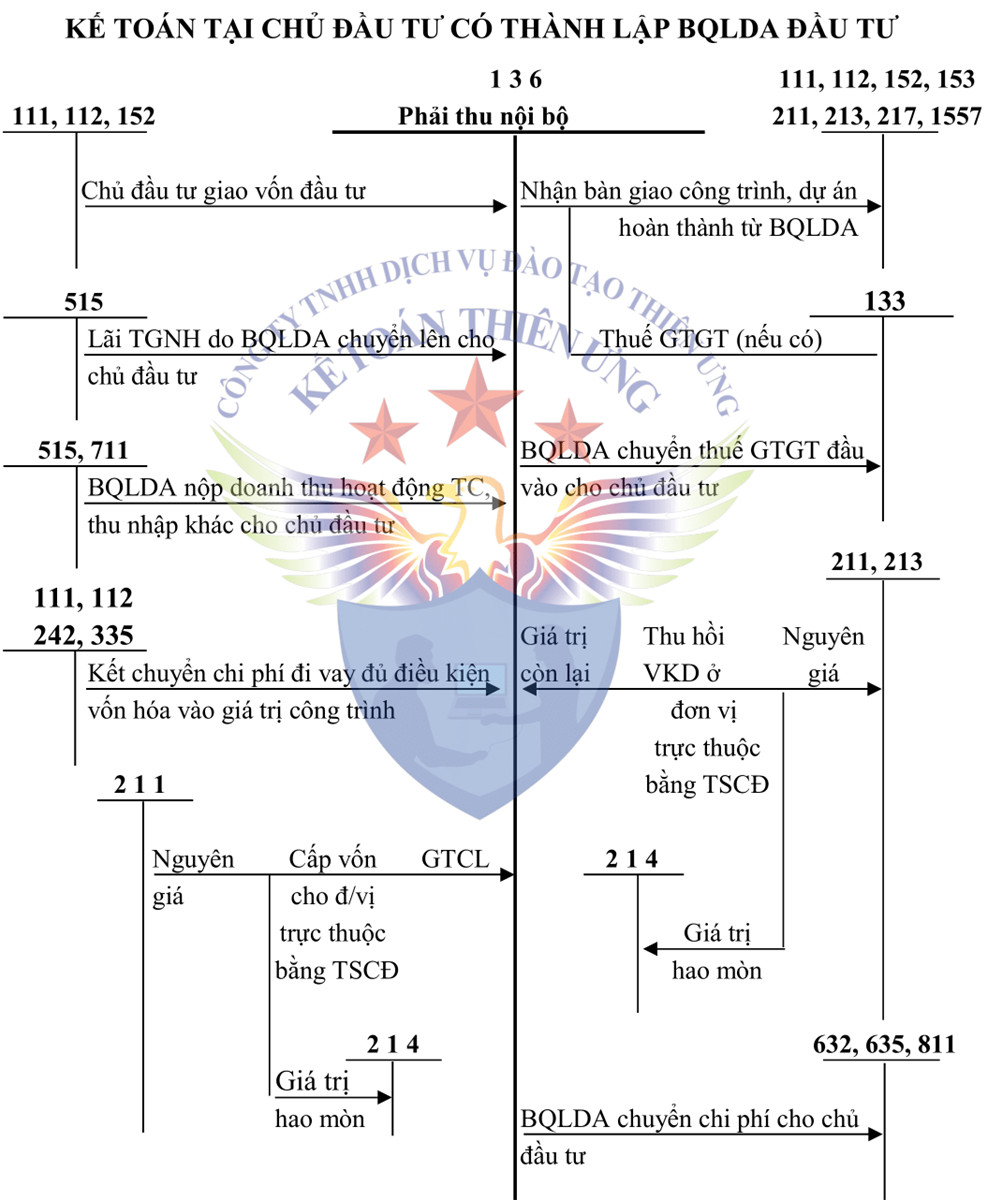

3.3. Kế toán tại Chủ đầu tư có thành lập BQLDAĐT

* Khi chủ đầu tư có quyết định giao vốn đầu tư bằng tiền, vật tư, TSCĐ cho BQLDAĐT, ghi:

Nợ TK 136 - Phải thu nội bộ (1361)

Nợ TK 214 - Hao mòn TSCĐ

Có các TK 111, 112, 152

Có TK 211 - Tài sản cố định hữu hình.

* Lãi tiền gửi ngân hàng do tạm thời chưa sử dụng vốn đầu tư do các BQLDA đầu tư chuyển lên cho Chủ đầu tư, kế toán chủ đầu tư ghi:

Nợ TK 136 - Phải thu nội bộ (1368)

Có TK 515 - Doanh thu hoạt động tài chính.

* Chủ đầu tư kết chuyển chi phí đi vay đủ điều kiện được vốn hoá vào giá trị công trình cho BQLDAĐT tính vào chi phí đầu tư xây dựng, ghi:

Nợ TK 136 - Phải thu nội bộ (1363)

Có các TK 111, 112, 242, 335.

* Khi nhận doanh thu, doanh thu hoạt động tài chính, thu nhập khác do các BQLDAĐT nộp lên, ghi:

Nợ TK 136 - Phải thu nội bộ (1362, 1368)

Có các TK 515, 711.

* Khi các BQLDAĐT chuyển số thuế GTGT đầu vào khi mua NVL, CCDC, TSCĐ, dịch vụ để thực hiện dự án đầu tư cho Chủ đầu tư để khấu trừ, ghi:

Nợ TK 133 - Thuế GTGT được khấu trừ

Có TK 136 - Phải thu nội bộ (1368).

* Khi nhận giá vốn cung cấp dịch vụ, chi phí tài chính, chi phí khác do các BQLDAĐT chuyển lên, kế toán ghi:

Nợ các TK 632, 635, 811

Có TK 136 - Phải thu nội bộ (1362, 1368).

* Khi dự án hoàn thành, nhận bàn giao công trình, kế toán chủ đầu tư ghi:

- Trường hợp nhận bàn giao công trình đã được quyết toán, chủ đầu tư ghi nhận giá trị công trình là giá đã được quyết toán, ghi:

Nợ các TK 111, 112, 152, 153, 211, 213, 217, 1557

Nợ TK 133 - Thuế GTGT được khấu trừ (nếu có)

Có TK 136 - Phải thu nội bộ (1361)

Có các TK 331, 333, … (nhận nợ phải trả nếu có).

- Trường hợp nhận bàn giao công trình chưa được quyết toán, chủ đầu tư ghi nhận giá trị công trình là giá tạm tính. Khi quyết toán phải điều chỉnh giá trị công trình theo giá được quyết toán, ghi:

+ Nếu giá được quyết toán lớn hơn giá tạm tính, ghi:

Nợ các TK 211, 213, 217, 1557

Có các TK liên quan.

+ Nếu giá được quyết toán nhỏ hơn giá tạm tính, ghi:

Nợ các TK liên quan

Có các TK 211, 213, 217, 1557.

4. Sơ đồ hạch toán

SƠ ĐỒ TK 136 THEO TT 200

* Trường hợp phải thu nội bộ với vốn kinh doanh ở đơn vị trực thuộc: TK 1361

* Trường hợp có các phải thu nội bộ khác: TK 1368