Sau khi bấm "Tổng hợp KHBS" thì phần mềm sẽ hiện thị ra thông báo "Tổng hợp dữ liệu lên KHBS thành công" thì các bạn bấm vào "Đóng"

Bước 10: Xác định kết quả của việc kê khai điều chỉnh bổ sung

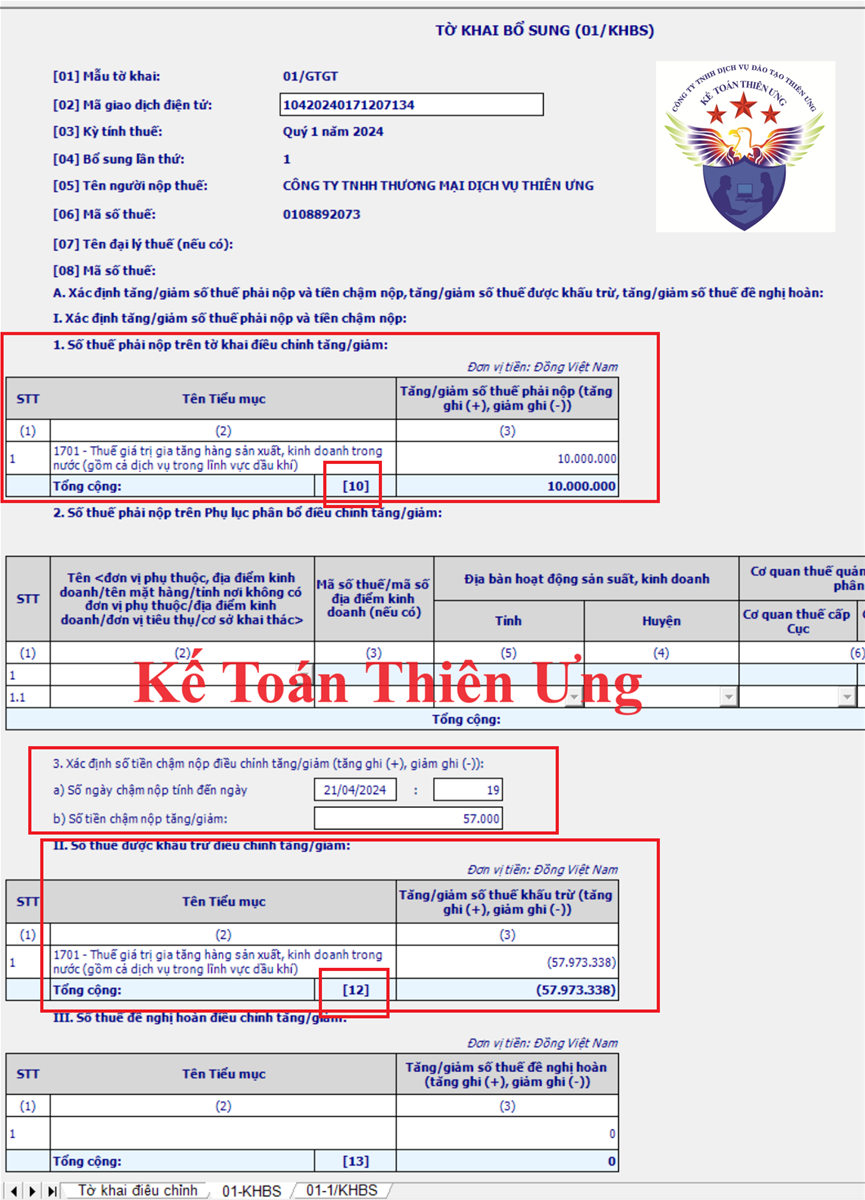

Xác định tại tờ khai bổ sung (01/KHBS)

Cụ thể là tại: Phần A

A. Xác định tăng/giảm số thuế phải nộp và tiền chậm nộp, tăng/giảm số thuế được khấu trừ, tăng/giảm số thuế đề nghị hoàn:

I. Xác định tăng/giảm số thuế phải nộp và tiền chậm nộp:

1. Số thuế phải nộp trên tờ khai điều chỉnh tăng/giảm:

Dòng tổng cộng, Mã chỉ tiêu số [10] Tăng/giảm số thuế phải nộp

Phần mềm tự động lấy Số liệu từ cột (7) của bản giải trình mẫu số 01-1/KHBS (số liệu điều chỉnh tăng, giảm phải nộp)

Lưu ý:

Chỉ tiêu [07] của Bản giải trình mẫu số 01-1/KHBS = Chỉ tiêu [10] + chỉ tiêu [11]

Trong đó:

Mã chỉ tiêu số [10] lấy từ việc điều chỉnh tờ khai 01/GTGT

Mã chỉ tiêu số [11] lấy từ việc điều chỉnh phụ lục phân bổ 01-6/GTGT (cssx)

Dòng tổng cộng, Mã chỉ tiêu số [12] Tăng/giảm số thuế khấu trừ

Phần mềm tự động lấy từ Chỉ tiêu [08] bên phụ lục 01-1/KHBS

Xác định kết quả:

+ Hiển thị ra 0 tức là không liên quan

+ Phát sinh số tiền với giá trị dương -> Tức là tăng

+ Phát sinh số tiền có dấu ngoặc đơn là giá trị âm -> Tức là giảm

Trường hợp 1: Mã chỉ tiêu số [10] > 0 => Kết quả: Tăng số tiền thuế GTGT còn phải nộp

=> Phải mang số tiền phát sinh dương tại chỉ tiêu 10 đi nộp, Cùng với số tiền phạt chậm nộp tại mục 3, phần I (nếu có) (phần mềm tự động tính, cho phép sửa -> Cần phải kiểm tra và xác định lại (nếu phần mềm tính không đúng))

Lưu ý:

Theo quy định tại khoản 1, điều 55 của Luật quản lý thuế thì:

“Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.”

Nên:

+ Nếu làm tờ khai điều chỉnh bổ sung trong thời hạn nộp tiền thuế của kỳ tính thuế có hồ sơ sai sót đó thì dù có phát sinh chỉ tiêu số [10] > 0 tức là tăng số thuế phải nộp thì sẽ không bị phạt chậm nộp (dòng “b) Số tiền chậm nộp” trong mục 3 sẽ vẫn bằng 0) (Tình huống số 1 của công ty Thiên Ưng Thuộc vào trường hợp này)

+ Nếu làm tờ khai điều chỉnh bổ sung ngoài thời hạn nộp tiền của kỳ tính thuế có hồ sơ sai sót đó thì sẽ có phát sinh chỉ tiêu số [10] > 0 tức là tăng số thuế phải nộp thì đây là số phạt chậm nộp phải nộp về NSNN cũng với số tiền phải nộp thêm tại chỉ tiêu số 10 (dòng “b) Số tiền chậm nộp” trong mục 3 sẽ vẫn xuất hiện số tiền chậm nộp)

Cách tính số tiền phạt chậm nộp khi làm tờ khai điều chỉnh bổ sung các bạn vui lòng xem tại đây:

Trường hợp 2: Mã chỉ tiêu số [10] < 0 => Kết quả: giảm số thuế GTGT phải nộp

Trường hợp 2.1: Chưa nộp số tiền thuế ở tờ khai sai sót đang điều chỉnh: thì thực hiện bù trừ và nộp theo số đã điều chỉnh

Ví dụ:

Ngày 15/04/2024: Làm tờ khai thuế GTGT lần đầu cho kỳ quý 1/2024 ra chỉ tiêu 40 = 1.000.000 => Đã nộp hồ sơ kê khai thuế quý 1/2024 qua mạng và đã nhận được thông báo chấp nhận hồ sơ khai thuế => Nhưng chưa nộp tiền thuế 1.000.000đ phát sinh tại chỉ tiêu 40 đó về NSNN.

=> Đến ngày 20/04/2024: Phát hiện ra tờ khai quý 1/2024 bị sai => Làm tờ khai điều chỉnh bổ sung lần 1 => Ra số tiền tại mã chỉ tiêu số 10 trên tờ khai bổ sung 01/KHBS là âm 500.000 (Tức là giảm số tiền thuế phải nộp 500.000đ)

=> Sau khi nộp tờ khai điều chỉnh bổ sung lần 1: thì số tiền thuế còn phải nộp là: 1.000.000đ (tờ khai lần đầu) – 500.000đ (tờ khai bổ sung lần 1) = 500.000đ (đây chính là số tiền sẽ nộp về cơ quan thuế)

Trường hợp 2.2: Đã nộp số tiền thuế ở tờ khai sai sót đang điều chỉnh: thì Doanh nghiệp tự theo dõi số tiền phát sinh âm tại chỉ tiêu 10 này và bù trừ vào các kỳ sau, khi phát sinh tiền thuế phải nộp

(Trường hợp này được xác định là đã nộp thừa tiền thuế)

Ví dụ:

Qúy 1/2024: Ngày 15/04/2024, công ty A thực hiện làm và nộp tờ khai thuế GTGT lần đầu của Q1/2024

Có số tiền phát sinh tại chỉ tiêu 40 – thuế GTGT phải nộp = 10.000.000

=> Đã nộp về NSNN

Ngày 10/05/2024, Công ty A phát hiện tờ khai thuế GTGT của quý 1/2024 có sai sót và thực hiện làm điều chỉnh bổ sung lần 1 tờ khai thuế GTGT của Q1/2024:

Trên tờ khai bổ sung (01/KHBS) Ra kết quả tại chỉ tiêu 10 = (5.000.000) (giảm số thuế GTGT phải nộp 5.000.000đ)

=> Sau khi điều chỉnh tờ khai xong => Nộp tờ khai điều chỉnh bổ sung lần 1 về về cơ quan thuế rồi thì đây chính là số tiền thuế GTGT công ty A đã nộp thừa => Công ty A sẽ tự theo dõi và bù trừ vào các kỳ sau

Ngày 15/7/2023: Công ty A thực hiện làm và nộp tờ khai thuế GTGT của Q2/2024

Có số tiền phát sinh tại chỉ tiêu 40 – thuế GTGT phải nộp = 3.000.000đ

Tiến hành bù từ: 5.000.000 phát sinh âm tại chỉ tiêu số 10 trên tờ khai điều chỉnh bổ sung 01/KHBS của quý 1/2024:

5.000.000đ (đã nộp thừa đang theo dõi) bù trừ với 3.000.000 phải nộp của quý 2/2024 = 5.000.000đ – 3.000.000đ = 2.000.000đ (đây là số tiền vẫn còn thừa sau bù trừ) => Công ty A tiếp tục theo dõi tiếp để bù trừ vào kỳ sau

Ngày 20/10/2024: Công ty A thực hiện làm và nộp tờ khai thuế GTGT của Q3/2024

Có số tiền phát sinh tại chỉ tiêu 40 – thuế GTGT phải nộp = 8.000.000

Tiến hành bù trừ số tiền đã nộp thừa của quý 1/2024 vẫn còn chưa bù trừ hết là 2.000.000đ (đang theo dõi) với Số tiền thuế GTGT phải nộp của quý 3/2024 là 8.000.000

= 8.000.000 – 2.000.000 = 6.000.000 => Đây là số tiền còn phải nộp về NSNN sau khi bù trừ

Trường hợp 3: Mã chỉ tiêu số [12] > 0 => Kết quả: Tăng số tiền thuế GTGT được khấu trừ

=> Cho số tiền phát sinh dương tại chỉ tiêu 12 trên tờ khai bổ sung “01/KHBS” này vào chỉ tiêu 38 – Điều chỉnh tăng trên tờ khai 01/GTGT của kỳ kê khai thuế GTGT hiện tại (kỳ làm bổ sung điều chỉnh)

Kỳ hiện tại là kỳ nào?

Ví Dụ:

Ngày 05/04/2024: đã làm và nộp tờ khai lần đầu của qúy 1/2024 và đã được cơ quan thuế gửi thông báo chấp nhận

Ngày 15/6/2024 (Quý 2/2024) thực hiện điều chỉnh bổ sung tờ khai quý 1/2024 (Đây là kỳ làm tờ khai điều chỉnh bổ sung )

Trên tờ khai bổ sung 01/KHBS ra chỉ tiêu 12 = 5.000.000 (Tăng số thuế GTGT được khấu trừ)

=> Cho số tiền 5.000.000 này vào chỉ tiêu 38 của Qúy 2/2024 (đây là kỳ hiện tại, kỳ (quý) thực hiện làm tờ khai điều chỉnh bổ sung)

Trường hợp 4: Mã chỉ tiêu số [12] < 0 => Kết quả: giảm số tiền thuế GTGT được khấu trừ

=> Cho số tiền phát sinh âm tại chỉ tiêu 12 trên tờ khai bổ sung “01/KHBS” này vào chỉ tiêu 37 – Điều chỉnh giảm trên tờ khai 01/GTGT của kỳ kê khai thuế GTGT hiện tại

Lưu ý: Nếu DN làm điều chỉnh bổ sung thông tin trên phụ lục 01-6/GTGT (CSSX) thì xác định kết quả tại Mã chỉ tiêu số [11] tương tự như Mã chỉ tiêu số [10]

- Bước 11: Ghi lý do điều chỉnh

Ghi tại tab 01-1/KHBS BẢN GIẢI TRINH KHAI BỔ SUNG

Tại cột 8 – Lý do: ghi lý do vì sao doanh nghiệp làm tờ khai điều chỉnh bổ sung

- Bước 12: ấn “Ghi” để kiểm tra thông tin

- Bước 13: Kết xuất XML và gửi tờ khai bổ sung qua mạng