Hướng dẫn cách tính thuế giá trị gia tăng phải nộp theo các phương pháp khấu trừ thuế Theo khoản 5 Điều 12 của Thông tư số 219/2013/TT-BTC hướng dẫn luật Thuế GTGT

Căn cứ để tính thuế GTGT là: giá tính thuế và thuế suất:

Công thức tính thuế GTGT phải nộp tổng quan như sau:

|

Số thuế GTGT phải nộp

|

= |

Số thuế GTGT đầu ra

|

- |

Số thuế GTGT đầu vào được khấu trừ |

Công thức tính số thuế GTGT phải nộp trong kỳ (tháng hoặc quý):

|

Số thuế GTGT

phải nộp trong kỳ

|

= |

Số thuế GTGT đầu ra phát sinh trong kỳ

|

- |

Số thuế GTGT đầu vào được khấu trừ

phát sinh trong kỳ |

- |

Thuế GTGT còn được khấu trừ kỳ trước chuyển sang

(nếu có)

|

Dưới đây, Kế Toán Thiên Ưng sẽ đi hướng dẫn các bạn các xác định từng mục cụ thể:

1. Cách tính thuế GTGT đầu ra:

a) Công thức tính thuế GTGT đầu ra:

Số thuế GTGT đầu ra = Giá tính thuế X Thuế suất

Trong đó:

* Giá tính thuế GTGT là giá bán chưa có thuế GTGT

Cách xác định giá tính thuế GTGT đầu ra trong từng trường hợp cụ thể như: đối với hàng hóa nhập khẩu, hàng gia công, hàng hóa chịu thuế tiêu thụ đặc biệt (TTĐB), theo phương thức trả góp, hàng khuyến mại, hàng hóa dùng để trao đổi, biếu, tặng, cho, trả thay lương, hàng tiêu dùng nội bộ, chuyển nhượng, xây dựng lắp đặt, vận tải...

* Thuế suất thuế GTGT thì có thể là 0%, 5%, 10% hoặc có những mặt hàng không chịu thuế tùy vào sản phẩm, hàng hóa dịch vụ hoặc nơi bán hàng mà bên bán đang cung cấp để xác định mức thuế suất thuế GTGT cụ thể cho hoạt động bán hàng hóa cung cấp dịch vụ đó.

+ Thuế suất 0%: áp dụng đối với hàng hóa, dịch vụ xuất khẩu; hoạt động xây dựng, lắp đặt công trình ở nước ngoài và ở trong khu phi thuế quan; vận tải quốc tế...

+ Thuế suất 5%: áp dụng với các sản phẩm dịch vụ liên quan đến trồng trọt, chăn nuôi, Thiết bị, dụng cụ y tế gồm máy móc và dụng cụ chuyên dùng cho y tế, Nước sạch phục vụ sản xuất và sinh hoạt, Giáo cụ dùng để giảng dạy và học tập, Hoạt động văn hóa, triển lãm, thể dục, thể thao; biểu diễn nghệ thuật; sản xuất phim; nhập khẩu, phát hành và chiếu phim...

+ Thuế suất 10%: áp dụng đối với hàng hóa, dịch vụ thông thường còn lại

* Ví dụ: Công ty TNHH Thiên Ưng bán Tivi LCD 12D với giá chưa thuế là 7.000.000đ, chịu thuế suất 10%

=> Thuế GTGT đầu ra là: 7.000.000 X 10% = 700.000đ

b) Căn cứ để xác định thuế GTGT đầu ra: là hóa đơn GTGT

|

Số thuế GTGT đầu ra |

= |

Tổng số thuế GTGT của hàng hóa, dịch vụ bán ra

ghi trên hóa đơn giá trị gia tăng.

|

Thuế GTGT

ghi trên hóa đơn GTGT |

= |

Giá tính thuế của hàng hóa, dịch vụ chịu thuế bán ra |

X |

Thuế suất thuế GTGT

của hàng hóa, dịch vụ đó. |

|

|

= |

Số tiền tại dòng "Cộng tiền hàng" |

X |

Mức thuế suất tại dòng "Thuế suất" |

Lưu ý:

+ Trường hợp sử dụng chứng từ ghi giá thanh toán là giá đã có thuế GTGT thì thuế GTGT đầu ra được xác định bằng giá thanh toán trừ (-) giá tính thuế

Ví dụ như: Đối với hàng hóa, dịch vụ được sử dụng chứng từ thanh toán ghi giá thanh toán là giá đã có thuế GTGT như tem, vé cước vận tải, vé xổ số kiến thiết... thì giá chưa có thuế được xác định như sau:

|

Giá chưa có thuế GTGT |

= |

Giá thanh toán (tiền bán vé, bán tem...)

--------------------------------------------------------- |

|

1 + thuế suất của hàng hóa, dịch vụ (%) |

+ Doanh nghiệp thuộc đối tượng tính thuế theo phương pháp khấu trừ thuế khi bán hàng hóa, dịch vụ phải tính và nộp thuế GTGT của hàng hóa, dịch vụ bán ra.

+ Khi lập hóa đơn bán hàng hóa, dịch vụ, cơ sở kinh doanh phải ghi rõ giá bán chưa có thuế, thuế GTGT và tổng số tiền người mua phải thanh toán.

+ Trường hợp hóa đơn chỉ ghi giá thanh toán (trừ trường hợp được phép dùng chứng từ đặc thù), không ghi giá chưa có thuế và thuế GTGT thì thuế GTGT của hàng hóa, dịch vụ bán ra phải tính trên giá thanh toán ghi trên hóa đơn, chứng từ.

Ví dụ: Doanh nghiệp bán sắt, thép, giá bán chưa có thuế GTGT đối với sắt F6 là: 11.000.000 đồng/tấn; thuế GTGT 10% bằng 1.100.000 đồng/tấn, nhưng khi bán có một số hóa đơn doanh nghiệp chỉ ghi giá bán là 12.100.000 đồng/tấn thì thuế GTGT tính trên doanh số bán được xác định bằng: 12.100.000 đồng/tấn x 10% = 1.210.000 đồng/tấn thay vì tính trên giá chưa có thuế là 11.000.000 đồng/tấn.

+ Doanh nghiệp phải chấp hành chế độ kế toán, sổ sách, hóa đơn, chứng từ theo quy định của pháp luật về kế toán, hóa đơn, chứng từ. Trường hợp hóa đơn ghi sai mức thuế suất thuế giá trị gia tăng mà cơ sở kinh doanh chưa tự điều chỉnh, cơ quan thuế kiểm tra, phát hiện thì xử lý như sau:

Đối với cơ sở kinh doanh bán hàng hóa, dịch vụ:

+ Nếu thuế suất thuế GTGT ghi trên hóa đơn cao hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì phải kê khai, nộp thuế GTGT theo thuế suất đã ghi trên hóa đơn;

+ Nếu thuế suất thuế GTGT ghi trên hóa đơn thấp hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì phải kê khai, nộp thuế GTGT theo thuế suất thuế GTGT quy định tại các văn bản quy phạm pháp luật về thuế GTGT.

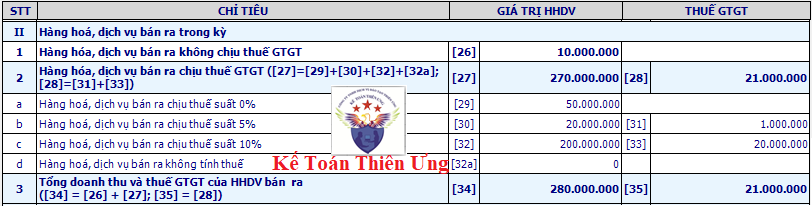

c) Kê khai thuế GTGT đầu ra trên tờ khai thuế GTGT: Mẫu 01/GTGT

2. Cách tính thuế GTGT đầu vào được khấu trừ:

|

Số thuế GTGT đầu vào được khấu trừ

|

= |

Số thuế GTGT đầu vào được khấu trừ phát sinh trong kỳ

|

+ |

Thuế GTGT còn được khấu trừ kỳ trước chuyển sang (nếu có)

|

a) Cách xác định Số thuế GTGT đầu vào được khấu trừ phát sinh trong kỳ:

|

Số thuế GTGT đầu vào được khấu trừ

phát sinh trong kỳ

|

= |

Tổng số thuế GTGT đầu vào phát sinh trong kỳ

|

+ |

Số thuế GTGT đầu vào không được khấu trừ phát sinh trong kỳ |

Trong đó:

+ Số thuế GTGT đầu vào được khấu trừ là số thuế GTGT đáp ứng được điều kiện về khấu trừ thuế GTGT đầu vào theo quy định của Luật thuế GTGT.

Ví dụ như:

+ Có hóa đơn GTGT đầu vào hợp lý, hợp lệ, hợp pháp.

+ Thực hiện thanh toán không dùng tiền mặt (như chuyển khoản) đối với các hóa đơn có tổng thanh toán từ 20 triệu đồng trở lên.

+ Thuế GTGT đầu vào bằng (=) tổng số thuế GTGT ghi trên hóa đơn GTGT mua hàng hóa, dịch vụ (bao gồm cả tài sản cố định) dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT, số thuế GTGT ghi trên chứng từ nộp thuế của hàng hóa nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo hướng dẫn của Bộ Tài chính áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam.

+ Số thuế GTGT đầu vào không được khấu trừ là số thuế GTGT không đáp ứng được điều kiện, nguyên tắc về khấu trừ thuế GTGT đầu vào theo quy định của Luật thuế GTGT.

Số thuế GTGT đầu vào không được khấu trừ, cơ sở kinh doanh được hạch toán vào chi phí để tính thuế thu nhập doanh nghiệp hoặc tính vào nguyên giá của tài sản cố định, trừ số thuế GTGT của hàng hóa, dịch vụ mua vào từng lần có giá trị từ hai mươi triệu đồng trở lên không có chứng từ thanh toán không dùng tiền mặt

Lưu ý:

- Trường hợp hàng hóa, dịch vụ mua vào là loại được dùng chứng từ đặc thù ghi giá thanh toán là giá đã có thuế GTGT thì cơ sở được căn cứ vào giá đã có thuế và phương pháp tính hướng dẫn tại khoản 12 Điều 7 Thông tư 219/2013/TT-BTC để xác định giá chưa có thuế và thuế GTGT đầu vào như sau:

Đối với hàng hóa, dịch vụ được sử dụng chứng từ thanh toán ghi giá thanh toán là giá đã có thuế GTGT như tem, vé cước vận tải, vé xổ số kiến thiết... thì giá chưa có thuế được xác định như sau:

|

Giá chưa có thuế GTGT |

= |

Giá thanh toán (tiền bán vé, bán tem...)

--------------------------------------------------------- |

|

1 + thuế suất của hàng hóa, dịch vụ (%) |

Ví dụ: Trong kỳ, Công ty A thanh toán dịch vụ đầu vào được tính khấu trừ là loại đặc thù:

Tổng giá thanh toán 110 triệu đồng (giá có thuế GTGT), dịch vụ này chịu thuế là 10%

=> Số thuế GTGT đầu vào được khấu trừ tính như sau: = 110 triệu / (1 + 10%) x 10% = 10 triệu đồng

=> Giá chưa có thuế là 100 triệu đồng, thuế GTGT là 10 triệu đồng.

- Trường hợp hóa đơn ghi sai mức thuế suất thuế giá trị gia tăng mà các cơ sở kinh doanh chưa tự điều chỉnh, cơ quan thuế kiểm tra, phát hiện thì xử lý như sau:

+ Đối với cơ sở kinh doanh mua hàng hóa, dịch vụ:

+/ Nếu thuế suất thuế GTGT ghi trên hóa đơn mua vào cao hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì khấu trừ thuế đầu vào theo thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT. Trường hợp xác định được bên bán đã kê khai, nộp thuế theo đúng thuế suất ghi trên hóa đơn thì được khấu trừ thuế đầu vào theo thuế suất ghi trên hóa đơn nhưng phải có xác nhận của cơ quan thuế trực tiếp quản lý người bán;

+/ Nếu thuế suất thuế GTGT ghi trên hóa đơn thấp hơn thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì khấu trừ thuế đầu vào theo thuế suất ghi trên hóa đơn.

+ Đối với cơ sở kinh doanh bán hàng hóa, dịch vụ: Trường hợp cơ sở kinh doanh khi nhập khẩu hàng hóa đã khai, nộp thuế GTGT ở khâu nhập khẩu, khi bán cho người tiêu dùng đã lập hóa đơn ghi thuế suất thuế GTGT trên hóa đơn GTGT bán ra đúng bằng với mức thuế suất thuế GTGT đã khai, nộp thuế ở khâu nhập khẩu nhưng mức thuế suất thuế GTGT đã khai (ở khâu nhập khẩu và khâu bán ra nội địa) thấp hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT và cơ sở kinh doanh không thể thu thêm được tiền của khách hàng thì số tiền đã thu của khách hàng theo hóa đơn GTGT được xác định là giá đã có thuế GTGT theo thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT để làm cơ sở xác định đúng số thuế GTGT phải nộp và xác định doanh thu tính thuế TNDN.

Ví dụ: Trong tháng 3 năm 2024, cơ sở kinh doanh A (là đối tượng nộp thuế GTGT theo phương pháp khấu trừ) nhập khẩu sản phẩm có tên “CHAIR MM” và đã khai, nộp thuế GTGT ở khâu nhập khẩu với mức thuế suất là 5%. Tháng 5/2024, cơ sở kinh doanh A bán 01 sản phẩm “CHAIR MM” cho khách hàng B, giá chưa có thuế GTGT là 100 triệu đồng. Do khi nhập khẩu đã áp dụng thuế suất thuế GTGT 5% nên cơ sở kinh doanh A lập hóa đơn GTGT giao cho khách hàng B ghi: giá tính thuế là 100 triệu đồng; thuế suất thuế GTGT là 5% và thuế GTGT là 5 triệu đồng, tổng giá thanh toán có thuế GTGT là 105 triệu đồng. Khách hàng B đã thanh toán đủ 105 triệu đồng.

Năm 2025, cơ quan thuế kiểm tra phát hiện cơ sở kinh doanh A áp dụng sai thuế suất thuế GTGT đối với sản phẩm “CHAIR MM” bán cho khách hàng B (thuế suất thuế GTGT đúng phải là 10%). Do giao dịch giữa cơ sở kinh doanh A và khách hàng B đã kết thúc nên cơ sở kinh doanh A không có căn cứ để thu thêm tiền của khách hàng B (khách hàng B không chấp nhận thanh toán bổ sung tiền thuế tăng thêm). Cơ quan thuế xác định lại số thuế GTGT mà cơ sở kinh doanh A phải nộp và xác định doanh thu tính thuế TNDN như sau:

+ Tổng giá thanh toán khách hàng B đã trả 105 triệu đồng được xác định là giá đã có thuế GTGT theo mức thuế suất 10%, số thuế GTGT phải nộp đúng được xác định như sau: 105 triệu / (1 + 10%) x 10% = 9,545 triệu đồng.

+ Số thuế GTGT cơ sở kinh doanh A còn phải nộp bổ sung là: 9,545 triệu - 5 triệu = 4, 545 triệu đồng.

+ Doanh thu tính thuế TNDN của mặt hàng “CHAIR MM” bán cho khách hàng B được xác định là: 105 triệu - 9,545 triệu = 95, 455 triệu đồng.

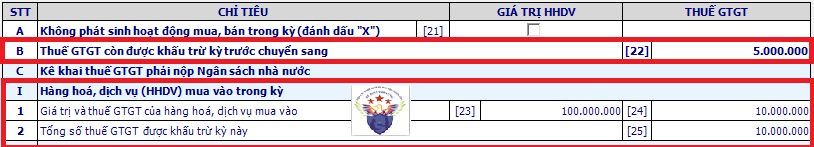

b) Thuế GTGT còn được khấu trừ kỳ trước chuyển sang (nếu có)

Theo khoản 1 điều 18 của thông tư 2019/2013/TT-BTC thì:

Cơ sở kinh doanh nộp thuế GTGT theo phương pháp khấu trừ thuế nếu có số thuế GTGT đầu vào chưa được khấu trừ hết trong tháng (đối với trường hợp kê khai theo tháng) hoặc trong quý (đối với trường hợp kê khai theo quý) thì được khấu trừ vào kỳ tiếp theo.

Nên nếu như kỳ trước doanh nghiệp bạn có số thuế GTGT đầu vào chưa được khấu trừ hết thì được chuyển sang kỳ tiếp theo để khấu trừ tiếp.

* Xác định số thuế GTGT đầu vào trên tờ khai thuế GTGT mẫu 01/GTGT:

3. Bài tập về cách tính thuế GTGT theo phương pháp khấu trừ:

Bài tập 1:

Trong tháng 9/2024 Công ty Cổ phần Thiên Ưng có các nghiệp vụ phát sinh như sau:

1. Ngày 03/09 xuất hóa đơn số 00001234 bán cho công ty TNHH Hoàng Anh Tivi samsung Led 32 inch: 30 chiếc với đơn giá chưa bao gồm thuế GTGT 10% là: 3.500.000đ/chiếc.

2. Ngày 15/09 xuất hóa đơn số 00001235 bán cho công ty Quang Minh 100 chiếc nồi cơm điện Sharp với đơn giá chưa bao gồm thuế GTGT 10% là: 900.000đ/chiếc.

3. Ngày 28/09 mua 20 chiếc Tivi samsung Led 32 icnh, và 120 nồi cơm điện Sharp với giá chưa thuế GTGT 10% như sau:

- Tivi samsung Led 32 icnh: 3.200.000đ/chiếc.

- Nồi cơm điện Sharp: 780.000đ/chiếc.

=> Nhận hóa đơn GTGT và đã thanh toán bằng chuyển khoản.

Chi phí vận chuyển để hàng về nhập kho: 150.000đ, nhận hóa đơn bán hàng, thanh toán bằng tiền mặt.

4. Ngày 30/09: đặt mua vé xe giường nằm cho nhân viên đi công tác

-> Nhận vé hành khách: giá 330.000 đã bao gồm thuế GTGT 10%

Thông tin: Công ty Cổ Phần Thiên Ưng tính thuế GTGT theo phương pháp khấu trừ, kê khai thuế GTGT theo tháng, kỳ tháng 8/2024 phải nộp thuế GTGT nên không có số thuế GTGT được khấu trừ chuyển kỳ sau.

Yêu cầu: Tính số thuế GTGT phải nộp của tháng 9/2024.

Bài giải:

- Tính số thuế GTGT đầu ra:

+ Số thuế GTGT trên Hóa đơn số 00001234 ngày 3/09: 30 x 3.500.000 x 10% = 10.500.000đ

+ Số thuế GTGT trên Hóa đơn số 00001235 ngày 15/09: 100 x 900.000 x 10% = 9.000.000đ

=> Tổng số thuế GTGT đầu ra phát sinh trong kỳ tháng 9 là: 10.500.000 + 9.000.000 = 19.500.000đ

- Tính số thuế GTGT đầu vào được khấu trừ:

+ Số thuế GTGT đầu vào ngày 28/09 = [(3.200.000 x 20) x 10%] + [(780.000 x 120) x 10%] = 15.760.000

(Chi phí vận chuyển nhận hóa đơn dầu vào là hóa đơn bán hàng nên không được khấu trừ thuế GTGT đầu vào)

+ Số thuế GTGT đầu vào ngày 30/09: = (330.000/(1+10%) x 10% = 30.000

=> Tổng số thuế GTGT đầu vào phát sinh trong kỳ tháng 9 là: 15.760.000 + 30.000 = 15.790.000

- Số thuế GTGT còn được khấu trừ kỳ trước chuyển sang: = 0

(Vì kỳ trước (tháng 8) phải nộp thuế nên không có số thuế GTGT còn được khấu trừ chuyển kỳ sau)

=> Số thuế GTGT phải nộp của tháng 9/2024 = Số thuế GTGT đầu ra - Số thuế GTGT đầu vào được khấu trừ - Số thuế GTGT còn được khấu trừ kỳ trước chuyển sang = 19.500.000 - 15.790.000 - 0 = 3.710.000đ

Bài tập 2:

Trong quý 3/2024 Công ty TNHH Thiên Ưng có các nghiệp vụ phát sinh như sau:

NV 1. Ngày 10/07 xuất hóa đơn số 00000056: bán 100 chiếc điều hòa Panasonic 18BTU với đơn giá chưa bao gồm thuế GTGT 10% là: 12.000.000đ/chiếc.

NV 2. Ngày 22/07 mua 15 chiếc Tivi samsung với giá chưa thuế GTGT 10% là 8.000.000/chiếc

=> Nhận hóa đơn GTGT và chưa thanh toán

Chi phí vận chuyển để Tivi về nhập kho: 1.500.000đ (chưa VAT), nhận hóa GTGT, đã thanh toán bằng tiền mặt.

NV 3. Ngày 31/07 xuất hóa đơn số 00000057 để thu tiền lãi khi cho vay tiền nhàn rỗi với số tiền là 2.000.000, khoản tiền lãi nhận này được thuộc đối tượng không chịu thuế GTGT (theo Điểm b, Khoản 8, Điều 4 Thông tư số 219/2013/TT-BTC)

NV 4. Ngày 05/08 mua 9 chiếc điều hòa với giá chưa thuế GTGT 10% là 10.000.000/chiếc

=> Nhận hóa đơn GTGT và đã thanh toán bằng chuyển khoản

NV 5. Ngày 15/08 xuất hóa đơn số 00000058 để bán hàng vào trong khu phi thuế quan với số tiền là 50.000.000, thuế suất 0%.

NV 6. Ngày 07/09 mua 1 xe ô tô 4 chỗ ngồi để chở giám đốc và cán bộ công nhân viên với giá 1,7 tỷ chưa thuế GTGT 10%, đã thanh toán bằng chuyển khoản.

NV 7. Ngày 20/09 xuất hóa đơn số 00000059 bán 200 chiếc quạt cây với đơn giá chưa bao gồm thuế GTGT 10% là: 600.000đ/chiếc.

NV 8. Ngày 27/09 bị trả lại hàng là 5 chiếc quạt đã bán ngày 20/09 do quạt bị kém chất lượng, nhận hóa đơn GTGT trả lại hàng với đơn giá chưa bao gồm thuế GTGT 10% là: 600.000đ/chiếc.

Thông tin: Công ty TNHH Thiên Ưng tính thuế GTGT theo phương pháp khấu trừ, kê khai thuế GTGT theo quý, kỳ quý 2/2024 có số thuế GTGT còn được khấu trừ chuyển kỳ sau là 5.000.000.

Yêu cầu: Tính số thuế GTGT phải nộp của quý 3/2024.

Bài giải:

- Tính số thuế GTGT đầu ra:

+ NV 1 ngày 10/07: 100 x 12.000.000 x 10% = 120.000.000đ

+ NV 3 ngày 31/07: không có (vì là hóa đơn không chịu thuế)

+ NV 5 ngày 15/08: = 0 (Vì là hóa đơn chịu thuế suất 0%)

+ NV 7 ngày 20/09: 200 x 600.000 x 10% = 12.000.000đ

+ NV 8 ngày 27/09: -(5 x 600.000 x 10%) = -300.000đ (Bị trả lại hàng thì điều chỉnh giảm số thuế đầu ra)

=> Tổng số thuế GTGT đầu ra phát sinh trong kỳ quý 3/2024 là:

120.000.000 + 12.000.000 - 300.000 = 131.700.000đ

- Tính số thuế GTGT đầu vào được khấu trừ:

+ NV 2 ngày 22/07: (15 x 8.000.000 x 10%) + (1.500.000 x 10%) = 12.150.000đ

+ NV 4 ngày 05/08: 9 x 10.000.000 x 10% = 9.000.000

+ NV 6 ngày 07/09: Tổng số thuế GTGT đầu vào = 1.700.000.000 x 10% = 170.000.000

Nhưng theo Điều 9 Thông tư 151/2014/TT-BTC Sửa đổi, bổ sung khoản 3 Điều 14 Thông tư số 219/2013/TT-BTC thì:

Tài sản cố định là ô tô chở người từ 9 chỗ ngồi trở xuống (trừ ô tô sử dụng vào kinh doanh vận chuyển hàng hoá, hành khách, kinh doanh du lịch, khách sạn; ô tô dùng để làm mẫu và lái thử cho kinh doanh ô tô) có trị giá vượt trên 1,6 tỷ đồng (giá chưa có thuế GTGT) thì số thuế GTGT đầu vào tương ứng với phần trị giá vượt trên 1,6 tỷ đồng không được khấu trừ

Nên: Đối với hóa đơn mua xe ô tô này chỉ được khấu trừ thuế: 160.000.000đ

(Số thuế GTGT không được khấu trừ = 170.000.000 - 160.000.000 = 10.000.000 sẽ được tính vào nguyên giá của tài sản cố định là ô tô)

=> Tổng số thuế GTGT đầu vào phát sinh trong kỳ quý 3/2024 là:

12.150.000 + 9.000.000 + 160.000.000 = 181.150.000đ

- Số thuế GTGT còn được khấu trừ kỳ trước chuyển sang: = 5.000.0000đ

=> Số thuế GTGT phải nộp của quý 3/2024 = Số thuế GTGT đầu ra - Số thuế GTGT đầu vào được khấu trừ - Số thuế GTGT còn được khấu trừ kỳ trước chuyển sang

= 131.700.000 - 181.150.000 - 5.000.000 = -54.450.000đ

=> Qúy 3/2024 công ty TNHH Thiên Ưng sẽ không phải nộp thuế GTGT.

Số tiền 54.450.000 sẽ được chuyển sang kỳ sau để khấu trừ tiếp