Hướng dẫn cách lập hóa đơn được giảm thuế GTGT từ 10% xuống còn 8% theo quy định tại Nghị định 44/2023/NĐ-CP quy định chính sách giảm thuế giá trị gia tăng theo Nghị quyết 101/2023/QH15

1. Cách xuất hóa đơn GTGT được giảm thuế giá trị gia tăng còn 8% từ ngày 01/07/2023

Thực hiện theo điểm a, khoản 3, điều 1 của Nghị định 44/2023/NĐ-CP như sau:

Đối với doanh nghiệp kê khai tính thuế GTGT theo phương pháp khấu trừ

Khi lập hoá đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng thì:

+/ Tại dòng “Thuế suất thuế giá trị gia tăng” ghi là “8%”

+/ Tại dòng “Tiền thuế giá trị gia tăng” được xác định bằng “Tổng tiền chưa có thuế GTGT” x 8%

+/ Tại dòng “Tổng số tiền người mua phải thanh toán” được xác định bằng “Tổng tiền chưa có thuế GTGT” cộng với số “Tiền thuế giá trị gia tăng” đã nhân với thuế suất 8%

+/ Còn các chỉ tiêu còn lại vẫn ghi theo quy định tại nghị định 123/2020/NĐ-CP và Thông tư 78/2021/TT-BTC

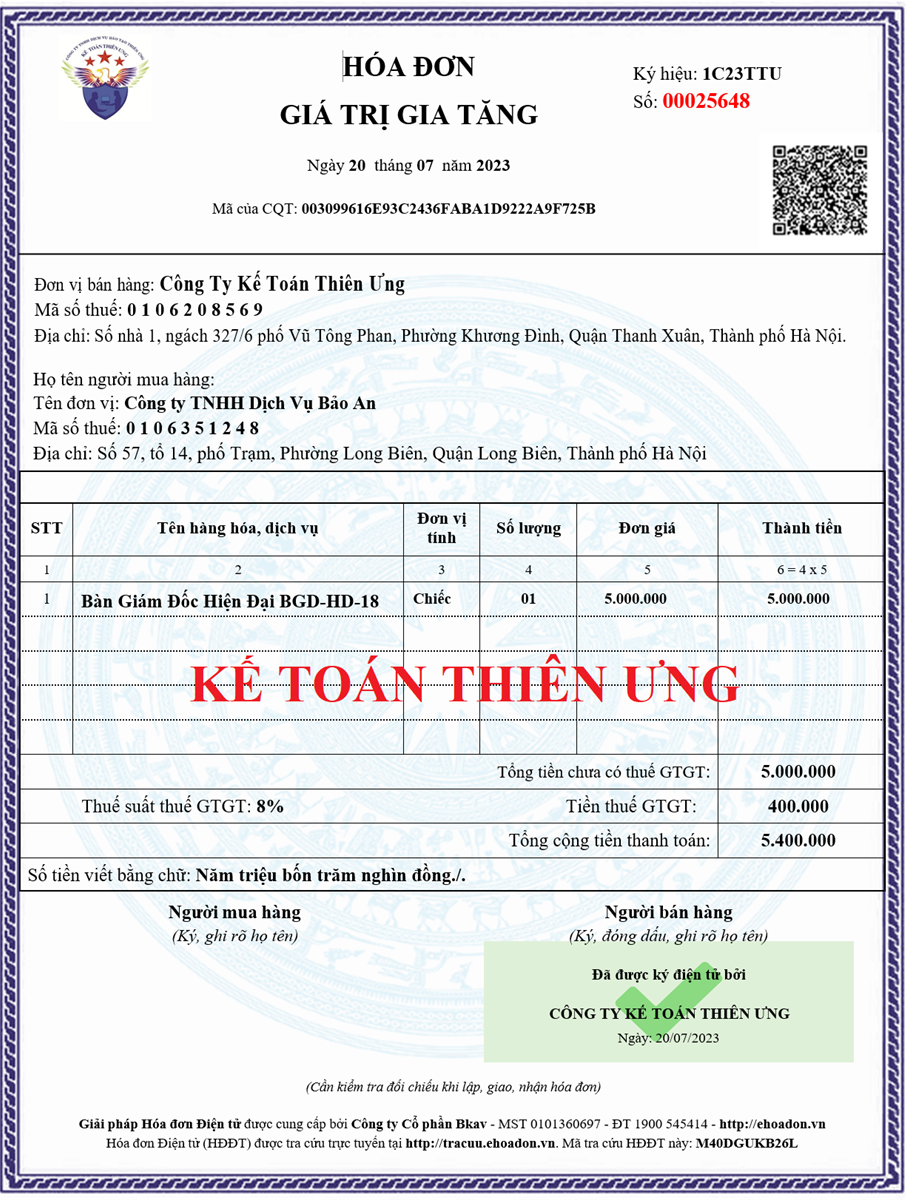

Ví dụ: Công ty Kế Toán Thiên Ưng là công ty tính thuế giá trị gia tăng theo phương pháp khấu trừ:

Ngày 20/07/2023, có phát sinh việc bán hàng cho Công ty TNHH Dịch Vụ Bảo An như sau:

+ Hàng hóa: Bàn Giám Đốc Hiện Đại BGD-HD-18

+ Số lượng: 01 chiếc

+ Đơn giá: 5.000.000đ/chiếc (chưa bao gồm thuế GTGT)

=> Xác định mức thuế suất khi xuất hóa đơn:

Bước 1: Xác định mức thuế suất đang áp dụng của hàng hóa, dịch vụ cung cấp là bao nhiêu:

+ Nếu hàng hóa, dịch vụ cung cấp đó thuộc đối tượng không chịu thuế GTGT, hoặc không phải kê khai tính nộp thuế GTGT hoặc chịu thuế suất 0%, hoặc chịu thuế suất 5% thì hàng hóa, dịch vụ cung cấp đó thuộc đối tượng không giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP.

+ Nếu hàng hóa, dịch vụ cung cấp đó thuộc đối tượng chịu thuế suất 10% thì tiếp tục xác định bước 2.

=> Vì hàng hóa là “Bàn Giám Đốc Hiện Đại BGD-HD-18” thuộc đối tượng áp dụng mức thuế suất là 10%

Nên sẽ thực hiện bước 2

Bước 2: Xác định xem hàng hóa, dịch vụ cung cấp đó có thuộc 1 trong các phụ lục I, II, III của Nghị định 44/2023/NĐ-CP hay không

Tiến hành tra cứu tại các phụ lục I, II, III của Nghị định 44/2023/NĐ-CP rồi xác định:

+ Nếu hàng hóa, dịch vụ cung cấp đó CÓ xuất hiện tại 1 trong các phụ lục I, II, III của Nghị định 44/2023/NĐ-CP thì hàng hóa, dịch vụ cung cấp đó không thuộc đối tượng được giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP

+ Nếu hàng hóa, dịch vụ cung cấp đó KHÔNG xuất hiện tại 1 trong các phụ lục I, II, III của Nghị định 44/2023/NĐ-CP thì hàng hóa, dịch vụ cung cấp đó thuộc đối tượng được giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP

=> Vì mặt hàng bàn làm việc không xuất hiện tại 1 trong các phụ lục I, II, III của Nghị định 44/2023/NĐ-CP và phát sinh trong thời gian được áp dụng giảm thuế theo Nghị định 44/2023/NĐ-CP

(Ngày 20/07/2023 thuộc trong thời gian áp dụng giảm thuế là từ ngày 01 tháng 07 năm 2023 đến hết ngày 31 tháng 12 năm 2023)

=> Nên thuộc đối tượng được giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP

=> Khi lập hóa đơn giá trị gia tăng: tại dòng thuế suất thuế giá trị gia tăng ghi “8%”

Cụ thể như sau:

2. Cách lập hóa đơn bán hàng được giảm thuế GTGT 8% theo nghị định 44/2023/NĐ-CP

Thực hiện theo điểm a, khoản 3, điều 1 của Nghị định 44/2023/NĐ-CP như sau:

Đối với doanh nghiệp (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu, Khi lập hóa đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng thì:

+ Tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm

+ Tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu

+ Đồng thời ghi chú thêm: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết số 101/2023/QH15”.

Ví dụ: Công ty TNHH Dịch Vụ Mạnh Cường là công ty tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu (Phương pháp trực tiếp)

Ngày 15/07/2023, có phát sinh việc cung cấp dịch vụ vận chuyển cho Công ty Kế Toán Thiên Ưng như sau:

+ Sản phẩm dịch vụ: Dịch vụ vận chuyển

+ Đơn giá: 1.000.000

=> Do cung cấp dịch vụ thuộc đối tượng và trong thời gian được giảm thuế GTGT theo nghị định 44/2023/NĐ-CP nên khi xuất hóa đơn bán hàng sẽ ghi:

+ Tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm

+ Tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm 10.000đ tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết số 101/2023/QH15”.

Cụ thể hóa đơn bán hàng sẽ thể hiện phần giảm thuế GTGT như sau:

.png)

Cách xác định mức giảm (“Số tiền” giảm) để ghi chú như sau:

Theo quy định tại khoản 2 Điều 13 Thông tư số 219/2013/TT-BTC quy định về Phương pháp tính trực tiếp trên giá trị gia tăng thì:

Đối với các công ty tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu (Phương pháp trực tiếp) thì:

Số thuế giá trị gia tăng phải nộp theo phương pháp tính trực tiếp trên giá trị gia tăng = tỷ lệ % nhân với doanh thu

Trong đó:

- Tỷ lệ % để tính thuế GTGT trên doanh thu được quy định theo từng hoạt động như sau:

+ Phân phối, cung cấp hàng hóa: 1%;

+ Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%;

+ Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 3%;

+ Hoạt động kinh doanh khác: 2%.

(Chi tiết về Bảng danh mục ngành nghề tính thuế GTGT theo tỷ lệ % trên doanh thu xem tại phụ lục được ban hành kèm theo Thông tư Thông tư số 219/2013/TT-BTC)

- Doanh thu để tính thuế GTGT là tổng số tiền bán hàng hóa, dịch vụ thực tế ghi trên hóa đơn bán hàng đối với hàng hóa, dịch vụ chịu thuế GTGT bao gồm các khoản phụ thu, phí thu thêm mà cơ sở kinh doanh được hưởng.

=> Do đó: khi cung cấp Dịch vụ vận chuyển sẽ xác định được:

+ Doanh thu để tính thuế GTGT là: 1.000.000đ

+ Tỷ lệ % để tính thuế GTGT trên doanh thu là: 5%

(Vì theo Bảng danh mục ngành nghề tính thuế GTGT theo tỷ lệ % trên doanh thu được ban hành kèm theo Thông tư Thông tư số 219/2013/TT-BTC thì dịch vụ vận chuyển thuộc nhóm Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 5%)

=> Số tiền thuế GTGT được giảm = 20% x 5% x 1.00.000 = 10.000đ

=> Số tiền được ghi tại dòng "Cộng tiền hàng hóa, dịch vụ:" = 1.000.000đ - 10.000đ = 990.000đ (đây là số tiền mà khách hàng phải thanh toán)

3. Các lưu ý liên quan đến hóa đơn giảm thuế theo Nghị định 44/2023/NĐ-CP

+ Nếu hóa đơn được giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP có sai sót: xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ tại điều 19 của nghị định 123/2020/NĐ-CP và Khoản 1 Điều 7 Thông tư 78/2021/TT-BTC

+ Được phép lập chung các hàng hóa, dịch vụ được giảm thuế GTGT 8% và các loại hàng hóa, dịch vụ không được giảm thuế GTGT khác trên cùng 1 hóa đơn nhưng phải đảm bảo trên hóa đơn giá trị gia tăng phải ghi rõ thuế suất của từng hàng hóa, dịch vụ theo quy định

(Không phải lập hóa đơn riêng cho hàng hóa, dịch vụ được giảm thuế GTGT với các mức thuế suất khác nhau)

Ví dụ: Hóa đơn vừa có mặt hàng 10% vừa có mặt hàng 8% thì xuất như thế nào?

+ Nếu dùng mẫu hóa đơn có nhiều thuế suất: được xuất chung trên cùng 1 hóa đơn

+ Nếu dùng mẫu chỉ có 1 thuế suất: lập riêng 2 hóa đơn để xuất riêng hàng hóa 10% và 8%

+ Cách tách thuế GTGT đối với số tiền đã bao gồm thuế GTGT:

Ví dụ 1: 1 cái ghế có giá bán đã bao gồm thuế GTGT 10% là 1.100.000đ

* Trước ngày 01/07/2023 khi chưa áp dụng chính sách giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP thì thực hiện tách thuế như sau:

+ Đơn giá chưa bao gồm tiền thuế GTGT = giá đã bao gồm tiền thuế GTGT / (1 + thuế suất) = 1.100.000 / (1 + 10%) = 1.100.00/1,1 = 1.000.000đ

=> Khi bán 1 chiếc ghế thì hóa đơn GTGT sẽ được ghi như sau:

+ Đơn giá: 1.000.000đ

+ Thành tiền: 1.000.000đ

+ Thuế suất: 10%

+ Tiền thuế: 100.000đ

+ Tổng thanh toán: 1.100.000đ

* Từ ngày 01/07/2023 được áp dụng chính sách giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP thì thực hiện tách thuế như sau:

+ Đơn giá chưa bao gồm tiền thuế GTGT = giá đã bao gồm tiền thuế GTGT / (1 + thuế suất) = 1.100.000 / (1 + 10%) = 1.100.00/1,1 = 1.000.000đ

=> Khi bán 1 chiếc ghế thì hóa đơn GTGT sẽ được ghi như sau:

+ Đơn giá: 1.000.000đ

+ Thành tiền: 1.000.000đ

+ Thuế suất: 8% (do ghế thuộc đối tượng được giảm thuế GTGT theo NĐ 44)

+ Tiền thuế: 80.000đ

+ Tổng thanh toán: 1.080.000đ (Đây là số tiền mà khách hàng phải thanh toán khi mua 1 chiếc ghế trong khoảng thời gian được áp dụng chính sách giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP)

Ví dụ 2: 1 cái bàn có giá bán đã bao gồm thuế GTGT 8% là 5.400.000đ

Xác định: Vì bàn thuộc đối tượng được giảm thuế GTGT theo NĐ 44/2023/NĐ-CP nên được áp dụng mức thuế suất 8% trong khoảng thời gian từ 01/07/2023 đến hết ngày 31/12/2023)

Khi bán bàn trong khoảng thời gian từ 01/07/2023 đến hết ngày 31/12/2023 thì việc tách thuế được thực hiện như sau:

Đơn giá chưa bao gồm tiền thuế GTGT = giá đã bao gồm tiền thuế GTGT / (1 + thuế suất) = 5.400.000 / (1 + 8%) = 5.400.00/1,08 = 5.000.000đ

=> Khi bán 1 chiếc bàn thì hóa đơn GTGT sẽ được ghi như sau:

+ Đơn giá: 5.000.000

+ Thành tiền: 5.000.000

+ Thuế suất: 8% (do ghế thuộc đối tượng được giảm thuế GTGT theo NĐ 44)

+ Tiền thuế: 400.000

+ Tổng thanh toán: 5.400.000 (Đây là số tiền mà khách hàng phải thanh toán khi mua 1 chiếc bàn trong khoảng thời gian được áp dụng chính sách giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP)

4. Kê khai hóa đơn giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP

+/ Bên bán: Kê khai đầu ra theo số tiền thuế đã giảm

+/ Bên mua: Kê khai khấu trừ thuế GTGT đầu vào theo số tiền thuế đã giảm

=> Doanh nghiệp thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế giá trị gia tăng theo Mẫu số 01 tại Phụ lục IV ban hành kèm theo Nghị định 44/2023/NĐ-CP cùng với Tờ khai thuế giá trị gia tăng.

Chi tiết các bạn xem thêm tại đây: